بازار فولاد به کدام سو میرود؟

به گزارش نماد برتر، در یادداشت اشکان بهرامی آمده است: از آغاز سال جاری، همزمان با افزایش قیمت دلار و متعاقبا نرخ تورم، شاهد افزایش شدید قیمت محصولات فولادی بودیم؛ به نحوی که در برخی از کالاها مانند میلگرد، این افزایش بیش از ۱۰۰ درصد بود که این موضوع اعتراضهای فراوانی به دنبال داشت. از واحدهای نوردی گرفته تا مقامات قضایی و حتی رئیس جمهور که در آخرین دیدار با تولیدکنندگان فولاد و محصولات پتروشیمی، به این موضوع اشاره داشتند. با بررسی دلایل افزایش بیمحابای قیمت محصولات فولادی در ماههای اخیر، میتوانیم به پیشبینی درستی از ادامهی مسیر این بازار دست یابیم و نگاه اجمالی به روند قیمتها در ماههای پیشرو داشته باشیم.

کرونا و بازار جهانی

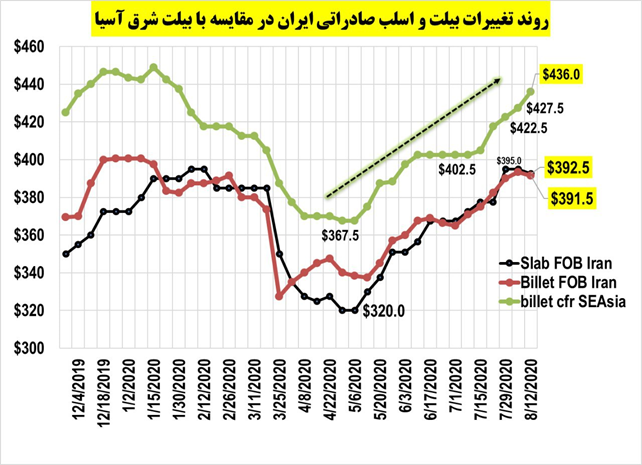

با گسترش همهگیری ویروس کرونا، بسیاری پیشبینی میکردند همانند سالهای ۲۰۰۸ و ۲۰۰۹ که بحران مالی به وقوع پیوست، قیمت کالاهای پایه (Commodity) با کاهش شدید تقاضا و قیمت مواجه شود. در آغاز این پیشبینی درست به نظر میرسید. در برخی از کالاها از جمله فولاد، شاید در فصل اول سال ۲۰۲۰ شاهد کاهش قیمت بودیم، اما قیمتها شروع به افزایش کرد و به سطوح قیمتی پیشاکرونایی رسید. برای مثال شاخص قیمت شمش فولادی حوزهی CIS تحویل کشورهای جنوب شرقی آسیا از قیمت حدود ۴۵۰ دلار در اواسط ژانویه با کاهش ۲۰ درصد به حدود ۳۷۰ دلار در ماه آپریل رسید اما دوباره به مرور با یک روند افزایشی شدید به حدود ۴۳۶ دلار در ماه آگوست رسید. دلایل متعددی را برای این رفتار بازار میتوان بازشمرد که مهمترین آن، کاهش تولید همزمان با کاهش تقاضا از طرف تولیدکنندگان فولاد بود. همچنین اختلال در احصاء و حمل سنگآهن در کشورهای استرالیا و برزیل (و بنابراین کاهش موجودی انبارهای مواد اولیه) و اجرای برنامههای گسترده انبساطی اقتصادی در کشور چین که منجر به افزایش ناگهانی تقاضا برای محصولات فولادی شد، از دیگر دلایل مهم بود.

ایران نیز (به عنوان دهمین کشور تولیدکننده فولاد با تولید ۲۷ میلیون تن فولاد خام و صادراتی حدود ۱۱ میلیون تن در سال گذشته) نمیتواند رفتاری فارغ از بازار جهانی داشته باشد. گرچه بسیاری بر این باور هستند که با وجود عدم وابستگی تولید فولاد به واردات و یارانه گستردهی انرژی دولت برای تولید فولاد، نباید قیمتگذاری محصولات داخلی به بازارهای جهانی مرتبط باشند، اما تولید کنندگان بزرگ فولاد مانند فولاد خوزستان و ذوبآهن اصفهان به عنوان بزرگترین صادرکنندگان شمش و تختال فولادی نظر دیگری دارند.

بر همین اساس قیمت فوب شمش فولادی صادارتی ایران نیز پس از کاهش از حدود ۴۰۰ دلار در ماه ژانویه به ۳۲۰ دلار در ماه آپریل بار دیگر به حدود ۴۰۰ دلار در روزهای جاری بازگشته است. بر اساس فرمول قیمتگذاری شمش فولادی عرضه شده در بورس کالای ایران که نسبتی از قیمت فوب شمش صادراتی است ( ۹۵ درصد قیمت فوب شمش صادراتی در قیمت دلار نیما) افزایش حدود ۸۰ دلاری در هر تن در چهار ماه حتما بر قیمت داخلی تاثیرگذار بوده است. (برگرفته از محاسبات امیر صباغ، مدیر اقتصادی و توسعه سرمایهگذاری ایمیدرو)

عدم رعایت کف عرضه از طرف واحدهای تولیدکننده شمش و تختال فولادی

بر اساس نامهی شماره ۶۰/۱۱۲۵۸۵ مورخ ۱۳۹۷/۰۵/۰۱ با موضوع ابلاغ دستورالعمل تنظیم بازار محصولات فولادی، مقرر شد کارخانههای تولیدکننده شمش و تختال فولادی درصد مشخصی از تولید خود را در بورس کالا عرضه کنند؛ در غیر اینصورت اجازهی صادرات نخواهند داشت. همینطور واحدهای نورد که این محصولات را خریداری میکردند، بایستی بین ۶۰ تا ۷۵ درصد آن را در بورس کالا عرضه میکردند. در عمل اما این موضوع محقق نشد و پس از کش و قوسهای فراوان و تغییر معاون امور معادن و صنایع معدنی وزارت صنعت، معدن و تجارت (جعفر سرقینی) این موضوع به فراموشی سپرده شد. در نهایت نیز عرضههای قطره چکانی منجر به این شد که برای مثال در سال ۱۳۹۸ تنها دو میلیون و ۷۲۱ هزار و ۲۱۹ تن از حدود ۱۷ میلیون شمش تولیدی (به عبارتی تنها ۱۶ درصد) در بورس کالا عرضه شود. با توجه به میزان صادرات شمش فولادی در سال ۱۳۹۸ (حدود پنج میلیون تن)، دست کم هشت میلیون تن از شمش تولیدی در خارج از ساختار بورس معامله شده که نظارت مشخصی بر آن نیست.

در سال ۱۳۹۹ نیز بر اساس گزارش آماری انجمن تولیدکنندگان فولاد، شاهد تولید پنج میلیون و ۵۶۲ هزار تن بیلت و بلوم در پنج ماهه نخست سال بودهایم که میزان عرضه در بورس کالای ایران در مدت زمان مشابه حدودا یک میلیون تن بوده است (یک میلیون و ۱۶۰ هزار و ۷۲۸ تن)!

این موضوع به افزایش متوسط نرخ شمش فولادی عرضه شده در بورس کالای ایران در فروردین ماه سال جاری، به میزان ۴۲ هزار و ۶۵۷ ریال برای هر کیلو به ۷۲ هزار و ۷۸۸ ریال در تیر ماه به طور متوسط انجامید. متعاقبا قیمت محصولات فولادی نیز به طور مثال برای میلگرد با افزایش شدیدی روبرو شد و نرخ میلگرد سایز ۱۴ نیشابور در حالی که در ماه فروردین برای هر کیلوگرم ۶۰۰۰ تومان بود به حدود ۱۱ هزار تومان در تیر ماه رسید.

افزایش قیمت دلار

بیشک فولاد از معدود محصولاتی است که از مواد اولیه آن یعنی از سنگآهن گرفته تا فناوری تولید آن، همگی در داخل کشور قابل تامین بوده و با اغماض بدون وابستگی خارجی در کشور در حال تولید است اما به علت نقدشوندگی بسیار بالای این کالا، بازار فولاد در سالهای اخیر به عنوان یکی از بازارهای جذاب سفتهبازی در کنار بازار دلار، سکه و حتی بورس شناخته میشود. با مقایسه افزایش قیمت دلار و قیمت هر کیلو میلگرد سایز ۱۴ کارخانه نیشابور در بازار آزاد، متوجه کششپذیری بسیار بالای محصولات فولادی در مقابل افزایش قیمت دلار خواهیم شد. با دو برابر شدن قیمت دلار از مرداد ۱۳۹۸ تا مرداد ۱۳۹۹، شاهد دو برابر شدن قیمت میلگرد نیز هستیم. در کمال تعجب شاهد این هستیم که در یکسال گذشته، در برهههایی از زمان همچون اسفند سال گذشته یا تیر ماه سال جاری، قیمت میلگرد داخلی که به صورت سنتی همیشه پایینتر از قیمتهای جهانی بوده است، حتی بالاتر از قیمت جهانی معامله شده است. ( منبع قیمت میلگرد در منطقه ی CIS مجله متال بولتن بوده است)

پیش بینی بازار فولاد

با انتصاب جناب سرقینی به عنوان سرپرست وزارت صمت، فعالان بازار انتظار تکرار تجربه قبلی در زمان صدارت ایشان را دارند که واکنش بازار و کاهش نسبی قیمتها خود حاکی از این موضوع است. (برای مثال میلگرد در بازار آزاد از هر کیلوگرم ۱۱ هزار تومان تا حدود هر کیلوگرم ۹۰۰۰ تومان کاهش داشته است.)

همینطور با توجه به افزایش شدید عرضه شمش فولادی در بورس کالا بطوریکه تنها طی دو عرضه در روزهای ۱۴ و ۲۱ مرداد، مقدار ۱۷۰ هزار و ۲۱۵ تن (معادل تقریبا کل عرضه ماه گذشته) عرضه شده بود.

به نظر میرسید فعلا شاهد ثبات یا کاهش در قیمت انواع محصولات فولادی باشیم؛ اما با افزایش قیمت دلار در بازار آزاد، غول خفتهی فولاد بار دیگر از زیرخاکستر سربیرون آورده که شاهد افزایش مجدد قیمتها طی روزهای گذشته بودهایم؛ بطوری که قیمت میلگرد نیشابور سایز ۱۴ درعرض ۱۰ روز ازکیلویی ۹۰۵۰ تومان در اول شهریورماه به ۱۰ هزار و ۳۰۰ تومان در روز چهارشنبه ۱۲ شهریور رسیده است.

ازآنجا که براساس فرمول قیمتگذاری شمش به این شرح است: قیمت پایه شمش داخلی عرضه شده در بورس = %۹۵ (متوسط قیمت دلار نیما) * ( متوسط قیمت شمش صادراتی)؛ لذا کاملا منطقی است که با افزایش قیمت دلار یا افزایش قیمتهای جهانی فولاد حتما شاهد افزایش قیمت فولاد نیز باشیم. با افزایش قیمت دلار آمریکا در بازار آزاد از ۲۱ هزار تومان به بیش از ۲۴ هزار تومان و متعاقبا افزایش قیمت دلار نیما، انتظار میرفت قیمتها نیز افزایش داشته باشند.

روند کاهشی و ثبات در بازار سرمایه طی روزهای اخیر نیز ازجمله دلایلی است که فعالان اقتصادی با نیم نگاهی به نقدشوندگی بالای محصولات فولادی، بخشی از سرمایههای سرگردان خود را به این بازار وارد کرده و باعث افزایش تقاضاهای سوداگرانه شدهاند؛ اما اگر به هر دلیلی با نزدیک شدن به انتخابات کشور آمریکا، خبرهایی مثبت در فضای سیاسی کشور منتشر شود، به علت رکود گسترده در تقاضای واقعی محصولات فولادی مثلا در بخش ساختمان، ایجاد جو احتمالی انتظاری منفی در این بازار یا تثبیت نرخ ارز در عددهای مشخص، میتوان پیشبینی کرد که بازار فولاد با کاهش قیمت بسیار زیادی روبرو شود که این موضوع احتیاط زیادی را از جانب فعالان اقتصادی میطلبد.